アイフルの借り方や審査時間・即日融資の申込流れ

はじめての方でも、アイフルのキャッシング内容が把握できるようになっていますので、ぜひご覧になってみてください。

アイフルの特徴とは?

▼アイフル(キャッシングローン)商品案内

| 融資スピード | 最短18分融資※ |

| 無利息期間サービス | 30日間 |

| 在籍確認 | 職場への在籍確認の電話原則ナシ |

| WEB完結 | 可能 |

| 郵便物なし | 〇 |

| 貸付利率 | 3.0%~18.0% |

| 契約限度額 | 800万円※ |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 貸付対象者 | 満20歳以上の定期的な収入と返済能力を有する方で、アイフル基準を満たす方 ※取引期間中に満70歳になられた時点で新たな融資は停止となります。 |

| 担保・連帯保証人 | 不要 |

| 必要書類 | ・本人確認書類 ・収入証明書(必要な場合のみ) |

| その他詳細 | ⇒貸付条件はこちら |

アイフルの上限金利は18.0%となっていて、大手消費者金融の相場と同等となっており、限度額は最大800万円※と非常に高い設定になってます。

<参考>大手消費者金融の限度額と金利

| 消費者金融 | 限度額 | 金利(実質年率) |

| アイフル | 800万円※ | 3.0%~18.0% |

| プロミス | 500万円 | 4.5%~17.8% |

| アコム | 800万円 | 3.0%~18.0% |

| SMBCモビット | 800万円 | 3.0%~18.0% |

| レイク | 500万円 | 4.5%~18.0% |

30日間無利息・即日融資可能

24時間365申込可

アイフルのスペックを確認したところで、さっそく特徴を確認しておきましょう。

※最短18分審査・最短18分融資について:お申込の状況によってはご希望にそえない場合がございます。

※利用限度額50万円超、または他社を含めた借入金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

審査時間は最短18分、即日融資にも対応

アイフルの審査に必要な時間は最短18分です(申込の状況によっては希望にそえない場合あり)。

※アイフルから即日融資で借りる方法や受付時間(タイムリミット)など詳しくは以下をご覧ください。

⇒アイフルは即日融資可能!急ぎで借りる方法や受付時間などを解説

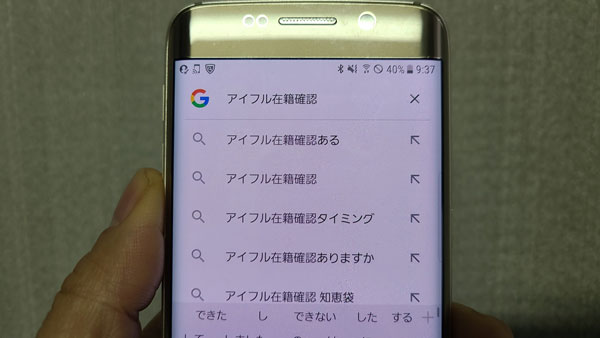

アイフルは内緒で借りやすい!電話在籍確認(職場への電話連絡)なし

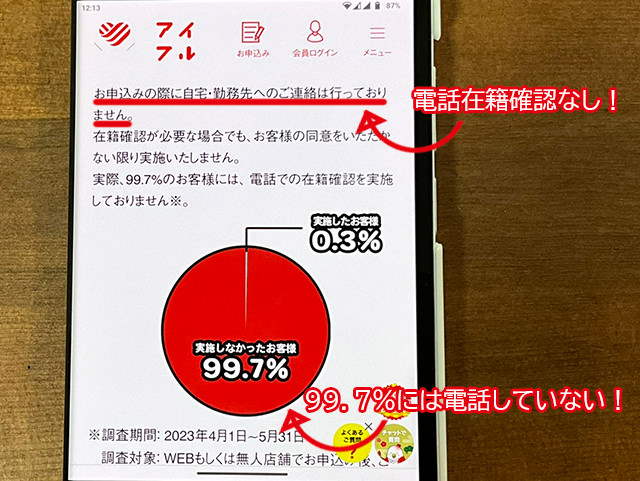

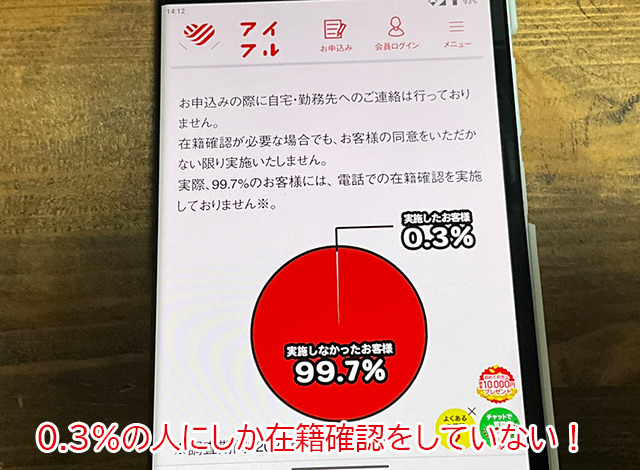

アイフルは審査時の電話在籍確認(職場への電話連絡)は基本的にナシなので、職場の同僚からカードローンの利用がバレること心配している方にも安心です。

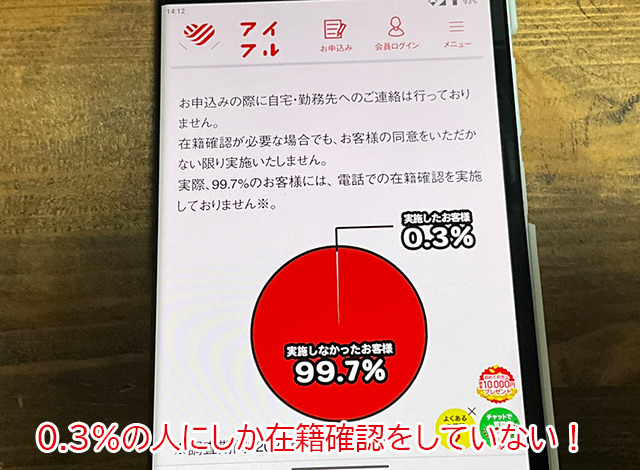

アイフルの公式サイト「申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?」というページでも説明があるとおり、99.7%の申込者には、 電話での在籍確認を実施していません(調査期間:2023年4月1日~5月31日。調査対象: WEBもしくは無人店舗で申込み後、契約した方。参照先)。

在籍確認の電話を実施したのは、わずか0.3%ですが、アイフルはたとえ電話在籍確認を行うとしても、申込者の同意を得られない限り実施されないので、ご安心ください。

念のため、アイフルコールセンターに電話をして在籍確認(職場への電話連絡について問い合わせてみました。

質問:よくあるご質問に「原則として、お申込の際に自宅・勤務先へのご連絡は行っておりません。」とありますが、これは基本的に電話在籍確認が行われることはないと解釈して大丈夫ですか?

アイフル:はい、必要となった場合に行うことになります。

質問:電話在籍確認の代わりになるような、社会保険証などの書類は必要ですか?

アイフル:必要となった場合に、ご提出いただくことはございます。

質問:「必要となった場合に」ということは、不要なこともあるということでしょうか?

アイフル:はい、不要な場合は在籍確認自体を行わずにご契約いただけます。

WEB完結にも対応!郵便物ナシなので家族にもバレずに借入可能

アイフルに「WEB完結」または「スマホアプリ」から申し込みをすると、自宅に郵便物が送られてくることなく申し込むことができます。

郵便物は家族や親にアイフルの利用がバレてしまう大きな原因になってしまうので、スマホひとつで郵便物ナシの申し込みができるのはありがたいサービスです。

アイフルの「キャッシングローン」は内緒でお金を借りることを希望する方におすすめのカードローンです。

最大30日間の無利息サービスがある

アイフルには最大30日間の無利息サービスが用意されています。無利息となる期間は「初回契約日の翌日から30日間」です。

この期間に返済してしまえば利息が発生しませんし、完済は難しくてもできるだけ多く返済しておくことで利息を大幅に節約することができます。

24時間365日、最短10秒で振込融資可能!

三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、ジャパンネット銀行をはじめとした全国の約1,200の金融機関で、24時間365日振込融資を利用することができます(※受付時間によっては振り込みが翌営業日となる場合あり)。

最短10秒振込対応の金融機関はこちら で確認できます。対象外となる金融機関宛の振込融資は「平日8:30~15:30」が振込可能時間となっています。

30日間無利息・即日融資可能

24時間365申込可

アイフルの審査申し込み方法

ここではアイフルの審査申し込み方法を解説します。

| 申し込み方法 | 受付時間 | 郵便物はある? |

| インターネット | 24時間365日 | なし ※郵送契約の場合はあります |

| スマホアプリ | 24時間365日 | なし ※郵送契約の場合はあります |

| 電話 | 09:00~18:00 | 郵送契約の場合はあります |

| 無人契約機 | 09:00~21:00 ※店舗によって異なります |

なし |

インターネットでアイフルに申し込む

アイフルのインターネット申し込みは24時間365日受け付けています。

手順1:アイフル公式サイトの申し込みフォームから申し込み手続きを行います。入力は10分ほどで完了します。

手順2:アイフルの審査が行われます。審査にかかる時間は最短で20分となります。

手順3:アイフルからメールまたは電話で審査結果の連絡があります。必要書類の提出についても案内がありますのでアイフルにWEBから提出しましょう。

手順4:アイフルとの契約手続きを行います。

なお契約の際にローンカードの有無を確認されます。

→ローンカードが不要な場合は?

契約が完了したらすぐに振込融資・スマホATM取引で借りることができます。

※契約時に口座振替登録で選択した金融機関で、取引時確認が完了していることと、その記録が保存されている場合に限ります。

→ローンカードが必要な場合は?

無人契約機への来店、または郵送でローンカードを受け取ったら手続き完了となります。ローンカード到着前でも口座振込・スマホATM取引で借り入れ可能となっています。

ローンカード不要で、契約後すぐに振込融資でお金を借りるには「契約時に口座振替登録で選択した金融機関で取引時確認が完了していることと、その記録が保存されていること」という条件をクリアしなければ行けません。

30日間無利息・即日融資可能

24時間365申込可

スマホアプリでアイフルに申し込む

スマホアプリからの申し込みも、24時間365日受け付けています。通常の申し込みフォームから申し込み手続きを行うこともできますが、運転免許証があるとカメラ機能で情報を読み取ることができるので本人情報の入力を短縮できますよ。

手順2:アイフルの審査が行われます。審査結果は電話またはメールで最短18分でお知らせがあります。審査結果を受け取ったらアプリで必要書類の提出も行なってください。

手順3:スマホまたはパソコンで契約手続きを行います。

アイフルカード発行の有無を選択できます。

→ローンカードが不要な場合は?

契約手続きが完了したら振込融資・スマホATM取引で24時間365日借り入れ・返済ができます。※契約時に口座振替登録で選択した金融機関で、取引時確認が完了していることと、その記録が保存されている場合に限ります。

→ローンカードが必要な場合は?

アイフルの無人契約機・有人店舗への来店、または郵送でローンカードを受け取ったら手続き完了となります。なお、ローンカード到着前でも口座振込・スマホATM取引で借り入れ可能となっています。

電話でアイフルに申し込む

通話料無料のフリーダイヤルでも、アイフルに申し込みを行うことができます。

・女性専用ダイヤル:0120-201-884

(対応時間09:00~18:00)

手順2:アイフルの審査が行われます。

手順3:アイフルから電話またはメールで審査結果の連絡があります。急いでいる場合は、必要書類を持って無人店舗に行って契約手続きを行なってください。ローンカードもその場で発行できるので、すぐに借り入れが出来るようになります。

※郵送での契約も可能

アイフルでは、平日土日祝日ともに電話申し込みが可能なのですが、対応時間は「09:00~18:00」となっています。

例えばプロミスなら「9:00~21:00」が電話申し込み対応時間となっていますので、アイフルは対応可能時間が短くなっています。

電話申し込みで即日融資を希望する場合は、時間帯にご注意ください。

無人店舗でアイフルに申し込む

アイフルの無人店舗で申し込みを行う場合は、必ず本人確認書類(場合によっては収入証明書類も)を持参してください。

手順2:その場でアイフルの審査が行われるので結果を待ちます。審査結果が出るまで最短18分程度かかります。

手順3:審査結果が出ますので、その場でアイフルとの契約手続きとローンカードの発行を行います。

アイフルは即日融資可能!急ぎで借りる方法や受付時間などを解説

アイフルの審査にかかる時間が「最短18分」とご存知の方もいらっしゃると思いますが、審査を行ってもらえる時間は何時までなのでしょうか?土日も審査してもらえるの?

アイフルから即日融資を受けられるタイムリミットをわかっておくと、いざという時に便利です。

ここでは、アイフルから即日融資で借りる方法や、申し込み受付時間などをわかりやすく解説しています。

アイフルの即日融資の手順

アイフルで即日融資を受けるには、以下のような流れで手続きを進めることになります。

手順2:必要書類を提出して契約手続きを行う

手順3:最短18分で融資を受ける

即日融資、急ぎで融資を受けるためのおすすめの方法は?

最初に、アイフルで即日融資を受けるためにベストな方法の結論をお伝えします。

・申込方法 → インターネット(スマホ・PC)

・契約手続き → WEB契約

・借入方法 → 振込またはATM。

30日間無利息・即日融資可能

24時間365申込可

アイフルの申し込み可能な時間帯は?

アイフルの申し込みが可能な時間帯は、申し込み方法によって異なりますが、即日融資を受けたい時におすすめの申し込み方法は、24時間いつでも申し込みができる「インターネット」です。

<参考>アイフルのすべての申し込み方法と受付時間

| 申し込み方法 | 受付時間 |

| インターネット | 24時間365日 |

| スマホアプリ | 24時間365日 |

| 電話 | 09:00~18:00 |

| 無人契約機 | 09:00~21:00※店舗によって異なります |

アイフルの審査にかかる時間は?

アイフルの審査にかかる時間は、「最短18分※」となっています。

文字どおりアイフルの審査は最短で20分になりますので、審査が混雑しているときは1時間程度かかることもあることは頭に入れておきましょう。

アイフルならインターネットからの申し込みは24時間365日いつでも受け付けてもらえるので便利なのですが、いつでも審査をしてもらえるというわけではありません。

※申込の状況によっては希望にそえない場合があります。

30日間無利息・即日融資可能

24時間365申込可

アイフルに即日融資で申し込む流れ

アイフルに申し込みをして、その日のうちに借り入れを行う流れを解説します!

手順1:インターネットから申し込みをする

アイフルへの申し込みはインターネットから行います。アイフル公式サイトの申し込みフォームから入力手続きを行っても良いですし、アイフルの公式スマホアプリからでも大丈夫です。

入力項目はこちらです。

・希望限度額

・利用目的(生計費・事業資金からの選択)

▼お客様情報

・漢字氏名

・カナ氏名

・生年月日

・性別/結婚有無

・扶養家族

・メールアドレス

・運転免許証の有無と免許証番号

▼ご自宅情報

・住所

・電話番号

・お住いの種類

・居住(家賃)負担額

・入居年月

・ご家族とのお住まい(同居または別居)

▼お勤め先情報

・勤務先名

・勤務先名(カナ)

・勤務先電話番号

・雇用形態/保険証種別

・業種

・会社規模(正社員人数)

・給料日

・入社年月

・税込年収

・その他雇用形態

▼他社のご利用状況

・他社お借り入れ金額

▼パスワードの登録

・契約手続用パスワード

入力項目が多いのですが、自宅の情報などすぐにわかる項目も多いので入力にかかる時間は10分程度だと思います。

アイフルに申し込む前に以下の確認を行なっておくとスムーズですよ。

・運転免許証を手元に用意しておく

・自宅の入居年月を調べておく

・勤務先の電話番号、会社規模(正社員人数)、給料日、入社年月、税込年収を調べておく

・他社借入額を確認しておく

・パスワードを考えておく

手順2:審査結果を受け取り、アイフルに必要書類を提出する

アイフルからの審査結果の連絡は、電話またはメールになります。審査結果が出たら必要書類をアイフルに提出して本人確認を行います。

本人確認の方法は、以下の3種類になります。

・銀行口座で本人確認

・書類で本人確認

どの方法も手続きは簡単なのですが、急いでいる時には「スマホでかんたん本人確認」または「書類で本人確認」がおすすめです。

手順3:アイフルと契約手続きをする

アイフルとの契約手続きは「WEB契約」または「無人契約機」で行いましょう。

どちらで契約をすれば良いか迷う場合は、以下を参考にしてください。

| 条件 | おすすめの契約方法 |

| ・ローンカードが不要 ・大至急お金を借りたい ・手数料がかかってもいいからコンビニATMから大至急現金が必要 ・ローンカードが郵送されてきても構わない(カードレス契約をすれば送られてくることはありません) |

WEB完結 |

| ・近くに無人契約機がある ・ローンカードを即日発行したい |

無人契約機 |

アイフルと「WEB契約」をする

アイフルの「WEB契約」なら、書類をやり取りすることなくインターネット上で契約を締結することができます。

その際に「カードレス」を選択すれば自宅にローンカードが送られてこないので、アイフルから郵便物が届くことがありません。

アイフルとのWEB契約後すぐに借り入れができるので、「ローンカードが不要で、急いでお金を借りたい人」にはこちら方法が向いています。

でも、「ローンカードがないとATMから現金を借りられないのでは?」「ATMから現金で返済したいんだけど・・・」と不安に感じる方もいらっしゃるかもしれません。

アイフルには「スマホATM取引」というセブン銀行ATMとローソン銀行ATMから、ローンカードがなくても借入・返済ができる方法が用意されていますのでご安心ください。

また、アイフルのローンカードは後から郵送または無人契約機で発行することもできますので、とりあえずWEB契約でスピーディに借りられる状態にしておいて、必要になったら後からローンカードを発行するという方法もあります。

アイフルの無人契約機で契約をする

アイフルの無人契約機で契約する場合は、必要書類を忘れずに持っていきましょう。

契約手続きとローンカードの発行がその場でできるので、こちらの方法でも、アイフルから郵便物が送られてくることはありません。

アイフルの無人契約機に行くのは面倒と感じるかもしれませんが、

・契約

・ローンカード発行

・ATMからの借り入れ

を1度にできるので、すぐに現金を借りたい場合に便利な方法です。

手順4:アイフルから即日融資を受ける

アイフルから即日融資でお金を借りる方法は、「ATM」「振込」の2つがあります。

ATMで即日融資

全国にあるアイフルの提携ATMをはじめ、コンビニATMならメンテナンス時間を除く原則24時間借り入れができますので遅い時間帯でも即日融資ができます。

なお、アイフルのローンカードがない場合でも「スマホATM」を使えば、セブン銀行ATMとローソン銀行ATMから借り入れができます。

アイフルのWEB契約でカードレスを選択した場合でもセブン銀行ATMとローソン銀行ATMであれば現金を借りることができます。

振込で即日融資

アイフルのローンカードの有無にかかわらず、インターネットまたは電話で振込依頼をすると指定の口座に最短10秒で入金してくれます。(対応金融機関のみ)

アイフルとの契約後すぐに利用できるので、振込でも即日融資を受けることができます。

インターネットで振込依頼をする場合は、アイフル会員サービスまたはスマホアプリから依頼します。

電話でアイフルに振込依頼をする場合は会員様専用ダイヤル(0120-109-437 平日09:00~18:00)に電話をかけて手続きをします。

アイフルの最短10秒即時振込に対応している金融機関は、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、ジャパンネット銀行をはじめとした全国の約1200の銀行などです。

※アイフル10秒振込の対応金融機関はこちらで確認できます。

アイフルの10秒振込対応金融機関あてであれば、平日土日祝日ともに24時間365日、最短10秒で振り込んでもらえますのでメチャクチャ便利ですよ!しかも手数料も無料です。

アイフルの即時振込に対応していない金融機関の場合、「平日8:30~15:30」が振込融資可能な時間帯になります。

時間外や土日祝日は振込融資で借りることはできませんので、即日融資希望の場合は、アイフル提携ATMから現金を借りると良いでしょう。

アイフルは土日でも即日融資で借りることができるの?

ここでご紹介した方法であれば、土日祝日も同じ流れでアイフルから即日融資を受けることができます。

ただし、土日祝日は審査が混雑しやすいので、できる限り早めにアイフルに申し込みをするようにしてください。

アイフルから即日融資を受ける(まとめ)

アイフルから即日融資で借りることは、順序良く手続きを進めていけば難しいことはありません。

以下のポイントをおさえて、アイフルの即日融資を実現しましょう!

・20時までに申し込みを済ませておきましょう。

・アイフルに提出する必要書類を事前に用意しておくこと。

・アイフルとの契約方法は「WEB契約」または「無人契約機」で行いましょう。

・即日融資の借り入れ方法は、「ATM」または「振込」になります。

※振込は即日融資を受けられない場合もあります。

・カードレス契約をした人でも「スマホATM」でセブン銀行ATMとローソン銀行ATMから現金を借りられます。

・アイフルのローンカードは後日発行することも可能です。

30日間無利息・即日融資可能

24時間365申込可

アイフルの必要書類

アイフルの必要書類は、本人確認書類と収入証明書になります。

本人確認書類

アイフルに提出する本人確認書類は、本人確認の方法によって異なってきます。選択できる本人確認方法はこちらの3種類です。

・銀行口座で本人確認

・書類で本人確認

アイフルの「スマホでかんたん本人確認」

アイフルの「スマホでかんたん本人確認」は、スマホで本人確認書類と自分の顔の両方を撮影して登録することで本人確認とする方法です。

顔写真には動作確認も必要となりますが、案内に従って操作するだけなので難しくはありません。

・運転免許証(運転経歴証明書)

・住民基本台帳カード

・特別永住者証明書

・在留カード

・個人番号カード(表のみ)

いちばん優先されるのは運転免許証になりますが、交付を受けていない場合は他の本人確認書類を検討してください。

アイフルの「銀行口座で本人確認」

アイフルの「銀行口座で本人確認」は、銀行の取引確認が行われている本人名義の銀行口座を返済用金融機関(口座振替用)として登録することで、本人確認とする方法です。

ややこしいのですが、「銀行で本人確認が行われていることを確認することで、アイフルの本人確認とする」という感じになります。

すでに銀行で本人確認が済んでいるため、この「銀行口座で本人確認」では本人確認書類を提出する必要がありません。

アイフルの「銀行口座で本人確認」を試してみて登録結果がNGだった場合は、他の方法で本人確認を行う必要があります。

また、「銀行口座で本人確認」を行なった場合の返済方法は、自動的に口座振替になります。(後から変更は可能です)

書類で本人確認

アイフルの無人店舗で申し込みをする場合などに用いられる本人確認方法です。運転免許証(運転経歴証明書)などを持参してアイフルの無人契約機に向かってください。

※健康保険証など顔写真がない本人確認書類を提出する場合は、追加書類が必要になります。例えば「健康保険証+住民票」などとなります。

収入証明書

アイフルの場合、収入証明書は必須書類ではなく、以下の条件に該当する場合のみ必要となります。

2.アイフルの利用限度額と他の貸金業者からの借入総額が100万円を超える場合

3.就業状況の確認等、審査の過程で提出をお願いされた場合

収入証明書として認められるのはこちらとなります。(いずれか1点)

・住民税決定通知書

・給料明細書

・確定申告書

・所得証明書

・支払調書

・年金証書、年金通知書

など

給料明細書は原則として直近2ヶ月分となりますが、住民税の記載があれば1ヶ月分でもOKとなることがあります。

賞与支給がある方は直近1年分の賞与明細書も合わせてアイフルに提出してください。

【アイフルの審査】審査難易度は高い?成約率はどれくらい?

せっかく書類を揃えてアイフルに申し込みをしたのに、審査に落ちてしまったらガッカリですよね。ここ最近のアイフルの審査通過状況を確認してみたところ、実際の成約率は次のようになっていました。

▼アイフルの成約率(2023年8月~10月)

| 新規申込件数 | 成約率 | |

| 2023年8月 | 85,643人(32,046人) | 37.4% |

| 2023年9月 | 97,344人(38,171人) | 39.2% |

| 2023年10月 | 86,838人(33,703人) | 38.8% |

<参考>:アイフル月次データ

3か月だけの評価になりますが、「100人中、40人程度が審査に通過する」と考えることができそうですね。

他社とアイフルの比較

アイフル、プロミス、アコムの成約率を比較してみましょう。

| アイフル | アコム | プロミス | |

| 2023年8月 | 37.4% | 42.0% | 39.8% |

| 2023年9月 | 39.2% | 43.2% | 36.1% |

| 2023年10月 | 38.8% | 44.1% | 34.7% |

<参考>

・アイフル月次データ

・SMBCコンシューマーファイナンス月次データ

・アコム マンスリーレポート

直近では、アコムの成約率が上がっていることがわかります。成約率が高いところに申し込んでみたい方は数値にも注目してみると良いと思いますが、アイフルの審査難易度はそもそも高くはありません。

アイフルの審査でチェックされるポイント

アイフルの審査でチェックされるポイントは以下になります。

・定期的な安定収入はあるか?

・返済能力はあるのか?

・信用情報機関の情報に問題はないか(ブラックではないか?)

・総量規制に抵触していないか?

・申告情報に虚偽はないか?

アイフルの申込条件は?定期的な安定収入・返済能力は?

アイフルの申し込み対象者は「満20歳以上の定期的な収入と返済能力を有する方で、アイフル基準を満たす方」です。

19歳以下の方や、定期的な収入、返済能力がないとアイフルの審査に申し込んでも落ちてしまいます。

定期的な収入は、必ずしも正社員として勤めていなくても大丈夫で、派遣社員、契約社員はもちろん、アルバイトやパートなど非正規雇用でも安定収入があれば問題ありません。

ただし、アルバイトでも日払いによる単発の収入の場合は、定期的な収入に当てはまらないと判断されやすいので、アイフルの審査には通過できない可能性が高いです。

日払いでなくても、勤続期間が極端に短い場合は、すぐに辞めてしまう可能性が高いと判断されて、アイフルの審査に通過できない可能性があります。

最低でも2~3か月くらいの勤続期間は欲しいところです。

また、年金による収入は、アイフルの場合、安定した収入とは認めていないため、審査落ちしてしまう可能性が高いです。

返済能力に関して

上で説明した通り、安定した収入がないとアイフルの審査に通過することができませんが、返済能力に関してもしっかり審査されます。

たとえ、安定した収入があっても、他社の借入件数・借入額が多い場合、その分返済能力は下がってしまいます。

収入額と返済額のバランスが悪いと判断されたら、アイフルの審査に通過することは難しくなります。

信用情報機関の情報に問題はないか?

CICやJICCなど信用情報機関には、あなたが現在、他の金融機関からいくら借り入れがあるのか?過去に延滞したことはあるのか?債務整理など行っていないか?などなど、ローンの利用状況が記録されています。

アイフルは、申し込みが行われると、審査時に信用情報をチェックします。

この信用情報にキズがある状態(ブラック)だと、アイフルをはじめ、大手消費者金融や銀行のローン審査に通過するのはまず無理だと思って下さい。

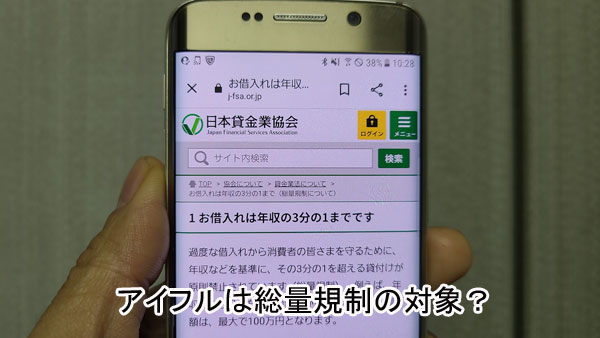

総量規制に抵触していないか?

アイフルは消費者金融なので、貸金業法を守り日々運営しています。この貸金業法には「総量規制」という規則があり、年収の3分の1を超える金額を貸し付けてはならないと定められています。

すでに貸金業者から、年収の3分の1近くの借り入れがある方、無職で年収が0円の方は、総量規制に抵触してしまうので、アイフルの審査に通過することはできません。

申告情報に虚偽はないか?

アイフルの審査に通過したいがために、年収や勤続年数、他社借入状況など嘘をついて申告したらすぐにバレてしまうのでやめておきましょう。

他社借入状況は信用情報をチェックしたらすぐに虚偽だと判断されますし、年収などは収入証明書などの提出を求められたらすぐに嘘がバレてしまいます。

万が一、虚偽申告がバレずに審査に通過しすることができたとしても、利用中に虚偽申告がバレてしまった場合、一括返済を求めらたり、詐欺罪になる可能性もあります。

絶対に虚偽申告はしないでください。

アイフルには独自の審査基準がある

アイフルと他の大手消費者金融が決定的に違うところは、他社は銀行グループに属しているのに対して、アイフルは唯一属していないというところです。

銀行系列ではないから審査が甘いとは言い切れませんが、自社の判断で審査が行えるというところも審査通過率に影響していることになります。

アイフルの審査に通らない!審査落ちする人の特徴

アイフルの審査に通らない方の特徴は以下になります。

・アイフルの申込条件に合致していない

・信用情報にキズ(延滞・債務整理など)がある

・年収に対して借入希望額が大きすぎる

・他社借入件数が多すぎる

・勤続年数が短い

・虚偽申告だと判断された

・在籍確認がとれない

・短期間に複数申込みをした

アイフルの申込条件に合致していない

アイフルの申し込み対象者は「満20歳以上の定期的な収入と返済能力を有する方で、アイフル基準を満たす方」です。

正社員でなくてもアルバイト・パートなどで定期的な安定収入がない方や、20歳未満の方はアイフルの審査に申し込んでも審査落ちしてしまいます。

例えば、以下のような方は安定収入がないとアイフルに判断される可能性が高いです。

・短期の派遣、短期バイト、単発日払いバイトなどをしている方

・派遣会社に登録はしていているが派遣先が決まっていない方

・就職の内定はもらっているが入社していない方

など。

もちろん、無職の方や年金だけの収入の方、専業主婦の方は安定した収入がないので、アイフルの審査には通過することはできません。

信用情報にキズ(延滞・債務整理など)がある

アイフルの審査に申し込むと、信用情報機関の個人情報を必ずチェックします。過去のクレジットヒストリーをチェックして延滞や強制解約、代位弁済、債務整理などの情報が掲載されていたら、ほぼ確実に審査落ちします。

年収に対して借入希望額が大きすぎる

年収に対して借入希望額が多いと審査が不利になります。アイフルは貸金業法を守って運営しているので、総量規制の関係で年収の3分の1を超える金額を貸付できません。

他社借入件数が多すぎる

例えば、他社借入件数が3~4件以上ある方は、アイフルに申し込んでも審査落ちする可能性があります。

実際にそれほど多くの金額を借りていなくても、他社借入件数が多いということは、借入枠が高額になっている可能性があります。

つまり、借りようと思えば、その枠いっぱいまで借りられる状態なので、アイフルは慎重に審査をせざるを得なくなります。

勤続年数が短い

勤続年数があまりにも短いと、申込者がこのまま勤め先を辞めないで安定した収入を得つづけることができるのだろうか、審査で判断するのが難しくなってきます。

アイフルの審査は総合的に行うので、勤続年数が短くても契約できる可能性はもちろんありますが、最低でも2~3か月は同じ勤め先に勤務してから申し込みたいところです。

虚偽申告だと判断された

ちょっとした入力間違いであれば、アイフルから確認の電話が来るだけで大丈夫だと思いますが、悪質だと判断されると審査落ちする可能性があります。

特に、年収や他社借入金額など、返済能力に関する項目はアイフルもしっかり確認するので、特に間違いなないように記載する必要があります。

アイフルに「この人は審査に通りたいがために嘘を申告している」と判断されないように、申込内容はしっかり入力するようにしてください。

在籍確認がとれない

アイフルは職場への在籍確認の電話は原則行いませんが、審査の過程で必要と判断すれば、申込者の了承を得てから実施します。

在籍確認の電話を実施しても、申込者の在籍が確認できない場合は、そこでアイフルの審査は一時ストップしてしまうか、審査落ちしてしまいます。

在籍確認は給料明細や組合保険証などの書類で行うことも可能なので、アイフルに申し込む前に用意しておくと安心です。

短期間に複数申込みをした

カードローンの申し込み履歴は信用情報機関に一定期間残ります。短期間に複数の消費者金融や銀行カードローンに申し込むと「お金に相当困っている」という印象を与えてしまい、審査に通りづらい状態になる場合があります。

このことを「申し込みブラック」と呼びますが、何件をどのくらくらいの期間に申し込んだらこの状態になるのか明確な基準はありません。

どこでもいいから審査に通過したい、という気持ちがあるのかと思いますが、まずは1・2件に抑えて申し込むと良いでしょう。

アイフルの審査通過のポイントと注意点を属性別に紹介

自営業者は安定収入と使い道がポイント

自営業者はまず審査に通るために、借りたお金の「使い道」をはっきりしておきましょう。

使い道が娯楽や趣味、生活費などの場合は、「キャッシングローン」が良いですし、使い道が事業資金の場合は「アイフル 事業サポートプラン」が合っています。

ローンの種類によって、資金使途(使い道)が決まっているのでご注意ください。

アイフル 事業サポートプランを利用する場合は、個人事業主の場合「アイフル指定の事業内容確認書」、法人の場合は「商業登記簿謄本」が必要になります。

「キャッシングローン」も「アイフル 事業サポートプラン」も、自営業者の審査のポイントは「安定収入」です。

収入は少なくても、月によってばらつきがなく、安定していればアイフルの審査に通過できる可能性は十分ありますが、収入が途切れる月が頻繁にあったりすると審査に通るのが難しくなる場合もあります。

パートやアルバイトは短期ではなく長期のお仕事をしているかがポイント

パートやアルバイトの方は、短期の日払い、単発のバイトとかではなく、長期で働いているかが審査のポイントになります。

アイフルの審査では、パートやアルバイトでも「安定した収入があるのか」が審査の重要ポイントになるので、勤続年数もチェックします。

働いたばかりでも審査に通る可能性はありますが、できれば2か月以上の勤務実績はあったほうが良いでしょう。

急いでお金を借りる必要がないアルバイト・パートの方は、ある程度の期間働いてからアイフルに申し込んでも良いかもしれません。

学生は20歳以上でバイトで安定収入があるかがポイント

学生の方でもアルバイトをして安定した収入があればアイフルの審査に通過できる可能性があります。

ただ、注意点は年齢で、アイフルの場合は「20歳以上」が申し込み条件になっているので、20歳未満の方は申し込めません。

20歳未満の学生で安定した収入がある方は、アイフルではなく、大手消費者金融のプロミスがおすすめです。

19歳以下はアイフルに申し込んでも審査落ち

民法が改正されて「未成年は18未満の方」になりましたが、アイフルを含む大手消費者金融では未成年への融資は行っていません。

※18歳、19歳の方はプロミスや学生専門の消費者金融を検討してください。

派遣社員は派遣先が決まっていて短期ではない点がポイント

派遣社員でも安定した収入があればアイフルの審査に通過できる可能性は十分にあります。

しかし、派遣会社に登録するだけで派遣先で働いていない方や、短期の派遣のお仕事をしている方は安定した収入がないと判断され、アイフルの審査に落ちてしまう可能性があります。

アイフルは無職の方や収入がない専業主婦は申し込めない

アイフルは貸金業法を守って運営しているので、総量規制の関係で年収の3分の1を超える貸付を行うことはありません。

ですので、年収が0円の無職の方や専業主婦の方は、アイフルに申し込んでも審査落ちしてしまいます。

無職の方や専業主婦の方がアイフルを利用するには、収入は少なくても大丈夫なので、アルバイトやパートなどをして安定した収入を得ることが必要になります。

ただ、専業主婦の場合は、イオン銀行カードローンや楽天銀行スーパーローンなどのように配偶者に安定した収入があれば申し込める銀行カードローンがあります。

また、中小消費者金融でも「総量規制の例外貸付け」に該当する「配偶者貸付」を行っている所もあります。

「配偶者貸付」は「配偶者と併せた年収の3分の1以下」を貸し付けることが許された総量規制の例外です。

年金受給者は年金以外の収入を得ることがポイント

アイフルは年金を安定した収入とは認めていないので、年金以外に収入がない「年金受給者」は審査落ちしてしまいます。

無職の方はお申込みいただけません。

(年金のみ、主婦、主夫、内定も含まれます)

パート・アルバイトなどでも、お仕事をされていればお申込みいただけます。キャッシングローンの場合、満20歳以上69歳までの定期的な収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

引用:アイフルよくある質問

年金受給者の方も、アルバイトなどをして年金以外の収入を得て、年齢が69歳以下であればアイフルに申し込むことができます。

もしくは、レイクやベルーナノーティスのように年金を安定した収入と認めてくれる消費者金融に申し込むようにしてください。

生活保護受給者はアイフルからの借入れは認められない

生活保護受給者はアイフルの申し込み条件に合致していないので、申し込んでも審査落ちしてしまいます。

万が一、アイフルでもアイフル以外でも、ローンの審査に通って借りられたとしても、生活保護費が減額される可能性もありますし、そのうえで返済も行わなくてはなりません。

生活保護受給者の方で、どうしてもお金に困ってしまった場合は、まずケースワーカーに相談するようにしてください。

30日間無利息・即日融資可能

24時間365申込可

アイフルの借り方・返し方

アイフルの借り入れ方法は複数用意されています。

| 提携ATM | スマホATM | 振込 | |

| 手数料無料 | × | × | ○ |

| 土日祝日利用可能 | ○ | ○ | ○ |

| 深夜利用可能 | ○ | ○ | ○ |

| 千円単位で借入可能 | × | ○ | ○ |

| カード不要 | × | ○ | ○ |

アイフルの自社ATMで借り入れ

| 手数料 | 無料 |

| 営業時間 | 7:00~23:00 |

※営業時間は店舗によって異なります。

アイフルの自社ATMでの借り入れは、ローンカードを使って行います。早朝から深夜まで営業していますし手数料がいつでも無料なので、主力となる借り入れ方法となるでしょう。

アイフルの自社ATMなら、千円単位で借り入れすることができるので、無駄なく本当に必要な金額だけを借りることも可能です。

なお、アイフルの自社ATM以外のATMから現金を借りる場合は、コンビニATMなどの提携ATMを利用することになりますが、手数料無料で借りられるATMはアイフルの自社ATMのみとなっています。

アイフルの自社ATMは2024年1月31日をもって撤廃されました。

提携ATMでアイフルから借り入れ

▼提携金融機関

| 借入・返済が可能な提携ATM | セブン銀行 ローソン銀行 イオン銀行 三菱UFJ銀行 西日本シティ銀行 コンビニATM Enet 十八親和銀行 |

| 借入が可能な提携ATM | 福岡銀行 熊本銀行 |

アイフルの提携金融機関ATMとして、セブン銀行、ローソン銀行、E-net、イオン銀行などのコンビニやショッピングセンターなどに設置してあるATMも利用できるのは便利ですが、提携ATMは110円または220円の利用手数料が発生します。

▼提携ATM利用手数料

| 取引金額 | 手数料 |

| 10,000円以下 | 110円 |

| 10,000円超 | 220円 |

スマホATMでアイフルから借り入れ

アイフルの「スマホATM取引」は、ローンカードを使わずにアイフルの借り入れ・返済ができるサービスです。

アイフルスマホアプリをダウンロードすると、全国のセブン銀行ATMとローソン銀行ATMからローンカードなしで借入・返済ができるようになっています。

手順1:スマホアプリにログインします。

手順2:スマホATMで「融資」を選択します。

手順3:セブン銀行ATM画面で「スマートフォンでの取り引き」を選択します。

手順4:セブン銀行ATM画面にQRコードが表示されます。

手順5:手順4のQRコードをアプリで読み取ると、企業番号が表示されます。

手順6:セブン銀行ATM画面に、手順5で表示された企業番号を入力します。

手順7:セブン銀行ATM画面に暗証番号を入力します。

手順8:取り引き金額を入力して「確認」を選択します。

手順1:スマホアプリにログインします。

手順2:スマホATMで「融資」を選択します。

手順3:ローソン銀行ATM画面で「スマートフォンでの取り引き」を選択します。

手順4:ローソン銀行ATM画面にQRコードが表示されます。

手順5:手順4のQRコードをアプリで読み取ると、企業番号が表示されます。

手順6:ローソン銀行ATM画面に、手順5で表示された企業番号を入力します。

手順7:ローソン銀行ATM画面に暗証番号を入力します。

手順8:取り引き金額を入力して「確認」を選択します。

アイフルのスマホATM取り引きが利用できるのは、セブン銀行ATMとローソン銀行ATMのみとなります。

スマホATM利用時には毎回110円または220円のATM利用手数料がかかってしまいますが、アイフルのカードをうっかり忘れてコンビニに来てしまったような時には活用できそうですね。

振込でアイフルから借り入れ

| 手数料 | 無料 |

| 振込時間帯 | 24時間365日、全国の約1,200の金融機関に最短10秒で振込可能です。 ※システムメンテナンス時間を除く |

| 振込依頼方法 | ・インターネット ・スマホアプリ ・会員専用フリーダイヤル0120-109-437 ※受付時間 平日09:00~18:00 |

| 振込名義 | アイフル(株) AIセンター |

アイフルの振込融資は、手数料が無料で最短10秒で振込が完了します。

アイフルの振込依頼はインターネットとスマホアプリ、または電話でできるのですが、電話振込依頼は平日09:00~18:00となるので、インターネット・スマホアプリから行った方が便利ですよ。

最短10秒振込は、全国の約1,200の金融機関が対応しています。

三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、ジャパンネット銀行など

対応していない金融機関の場合、平日の8:30~15:30が振込可能時間になります。

こちらの「モアタイムシステム参加金融機関の全銀システム接続予定時間一覧」に記載されていない金融機関に振り込む場合は平日の8:30~15:30の入金となりますのでご注意ください。

振込名義人は「アイフル(株)」または「AIセンター」から選択できます。

システムメンテナンス時間は振込キャッシングができません

アイフルでは定期的にシステムメンテナンスを行っていて、この時間帯は振込対応ができなくなります。

▼システムメンテナンス時間

| 曜日 | 受付停止時間 | 受付時間 |

| 毎週月曜 | 00:00~08:00 23:50~24:00 |

08:00~23:50 |

| 毎週火曜~土曜 | 02:00~04:00 23:50~24:00 |

00:00~02:00 04:00~23:50 |

| 毎週日曜 | 00:00~06:00 19:00~24:00 |

06:00~19:00 |

※1/1~1/3、GW(5/3~5/5)は、振込受付が停止となります。

※各金融機関の臨時メンテナンスが行われることがあります。

30日間無利息・即日融資可能

24時間365申込可

アイフルの返済方法

アイフルの返済方法は以下の5種類になります。

・口座振替(自動引落)

・振込返済

・提携ATMで返済

・スマホATM取引

アイフルのインターネット返済

アイフルの「インターネット返済」はアイフルの公式アプリや、アイフル会員ページから24時間365日返済可能な方法で、手数料は無料なのでぜひ活用したい返済方法です。

アイフルの「インターネット返済」は、全国1,000以上の金融機関の口座で利用できます。

アイフルの口座振替(自動引落)

お使いの銀行口座から口座振替(自動引落)でアイフルに返済する方法です。返済忘れもありませんし、手間もかからないうえ、手数料も無料なので、アイフルで1番おすすめの返済方法です。

ちなみに、通帳に記載される「引き落とし名義人」は以下になります。

SMBCファイナンスサ

SMBCファイナンス自払

アイフルの振込返済

ATMや銀行窓口などからアイフルに振り込んで返済する方法です。振込返済は、都度振込手数料がかかる返済方法なので、あまりおすすめができません。

提携ATMでアイフルに返済

アイフルの提携ATMで返済する場合は以下のATM手数料がかかります。

| 取引額 | ATM手数料 |

| 10,000円以下 | 110円 |

| 10,000円超 | 220円 |

スマホATM取引でアイフルに返済

スマホアプリを使ってセブン銀行ATMやローソン銀行ATMから返済する方法です(スマホATM取引)。提携ATM返済と同じようにATM手数料がかかります。

・セブン銀行

・ローソン銀行

・イオン銀行

・三菱UFJ銀行

・西日本シティ銀行

・E-net

・十八親和銀行

・ゆうちょ銀行

アイフルの返済日

アイフルの返済日は「約定日制」と「サイクル制」によって変わってきます。

約定日制

アイフルの「約定日制」は、毎月決まった日に返済する方法です。例えば返済日を25日に設定したら、毎月25日がアイフルへの返済日になります。アイフルの「約定日制」は契約者の都合が良い日に設定することができます。

サイクル制

アイフルの「サイクル制」の返済日は、「前回の支払日から35日後」が返済期日になる支払方法です。サイクル制には決まった返済日がないので、いつでも自由に返済することが可能です。

次回返済日は7月1日の35日後になる「8月5日」になります。

例2)8月5日の返済期日を待たずに7月30日に返済した場合

次回返済日は、7月30日の35日後となる「9月4日」になります。

アイフルの返済額

アイフルの毎月の返済額は、約定日制とサイクル制で若干異なりますが、両方とも借入直後の残高に応じて決定される仕組みです。

| 借入直後の残高 | 約定日制 | サイクル制 |

| 1円~100,000円 | 4,000円 | 5,000円 |

| 100,001円~200,000円 | 8,000円 | 9,000円 |

| 200,001円~300,000円 | 11,000円 | 13,000円 |

| 300,001円~400,000円 | 11,000円 | 13,000円 |

| 400,001円~500,000円 | 13,000円 | 15,000円 |

| 500,001円~600,000円 | 16,000円 | 18,000円 |

| 600,001円~700,000円 | 18,000円 | 21,000円 |

| 700,001円~800,000円 | 21,000円 | 24,000円 |

| 800,001円~900,000円 | 23,000円 | 27,000円 |

| 900,001円~1,000,000円 | 26,000円 | 30,000円 |

| 以降、残高10万円ごとに返済額が1,000円ずつ加算 | ||

アイフルの繰上返済・一括返済

アイフルに繰上返済・一括返済することは可能です。

毎月の約定返済でコツコツ返済するよりも、お財布に余裕があるときに繰り上げ返済を行えばアイフルへ支払う利息が少なくなるのでぜひ行いましょう。

もちろん、一括返済(完済)することも可能です。

一括返済したい場合は、インターネットのアイフル会員ページまたは会員専用ダイヤル(0120-109-437)で「完済金額」を確認してから行いましょう。

アイフルへの返済が遅れそうなときは?

アイフルへの返済が遅れてしまいそうな時は、フリーダイヤルに電話するか、会員ページから返済日を変更すれば返済日を変更することができます。

そうすれば、最初の予定返済日を過ぎても、アイフルから催促の連絡が来ることがありませんが、遅延損害金が日ごとにかかってくるのでこの点はご注意ください。

アイフルの審査・借り方に関するよくある質問

アイフルの審査と、審査通過後の借り方についてよくある質問をQ&Aでまとめています。

アイフルは総量規制の対象になる?

アイフルは貸金業者なので、総量規制の対象になります。よってアイフルを含めた他の貸金業者から年収の3分の1を超えたお金を借りることはできません。

ですので、貸金業者からすでに年収の3分の1近くの借り入れを行っている方は、アイフルの審査に通らない可能性が高いです。

総量規制に関しては、審査が甘いといわれている中小の消費者金融・街金も同じです。

アイフルではなく、総量規制の対象外(貸金業法ではなく銀行法)である銀行カードローンなら法律上は年収の3分の1以上のお金を借りることは可能ですが、実際は難しいでしょう。

「銀行口座で本人確認」の「契約時に口座振替登録で選択した金融機関で取引時確認が完了していることとその記録が保存されている場合」ってどういうこと?

アイフルの申し込みをしたい人の中には、「自宅に契約書などの郵便物が送られてきたら困る」という人が少なからずいます。

そこでアイフルでは、契約手続きと同時に口座振替用の金融機関を登録することで、郵便物が一切送られてこない「WEB完結」や「スマホローン」サービスを行っています。

その際の口座の登録が本人確認を兼ねていて、これが「銀行口座で本人確認」になります。

契約時に口座振替用金融機関を登録すると、その金融機関に登録されている本人情報からアイフルも本人確認ができることになるので、これを「銀行口座で本人確認」としているのです。

これによりWEB完結やスマホアプリからの申し込みでは、無人店舗に来店しなくても契約をした当日に借り入れができるようになっています。

ただし、契約時に口座振替用の金融機関を登録するには、お使いの金融機関で「取引時確認」が行われていて、かつその記録が保存されている必要があります。

「取引時確認」は、各銀行が利用者の氏名、住所、生年月日、取引を行う目的、職業などを確認する行為で、「犯罪による収益の移転防止に関する法律(犯罪収益移転防止法)」に基づいて行われます。金融庁が発表している「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」などを踏まえて各銀行が実施しているもので、アイフルでもこの銀行側の確認が終了していない場合には、「銀行口座で本人確認」ができないようになっています。

取引時確認は、主に以下のケースで行われます。

2.銀行で200万円を超える大口の現金による取り引きをするとき

3.銀行で10万円を超える現金での振込や公共料金などの払い込みをするとき

4.銀行が必要と判断したとき

口座開設時点で取引時確認が行われているので、よほど昔に開設した口座をお使いでなければ取引時確認も済んでいるものと思われます。不安な場合は金融機関に問い合わせてみてください。

またはアイフル「銀行口座で本人確認」を試してみて、登録結果がNGであった場合に他の方法で本人確認を行うこともできます。

アイフルを利用しているのはどんな人?

アイフルを利用している人の年齢層やお仕事など、みんなが気になることをまとめてみました!ご自分の年齢や職業と照らし合わせてご参考になさってみてください。

▼年代の割合

| 20代 | 44.9% |

| 30代 | 20.6% |

| 40代 | 17.8% |

| 50代 | 11.7% |

| 60代 | 5.0% |

▼男女比

| 男性 | 71.0% |

| 女性 | 29.0% |

▼職種の割合

| 正社員 | 61.8% |

| パート・アルバイト | 22.4% |

| 社長・代表者 | 7.6% |

| 嘱託 | 5.2% |

| 期周契約・派遣 | 3.0% |

▼借り入れ方法の割合

| 提携ATM | 83.3% |

| アイフルの自社ATM※ | 12.6% |

| 振込キャッシング | 4.1% |

▼返済方法の割合

| 提携ATM | 69.2% |

| アイフルの自社ATM※ | 14.6% |

| 口座振替 | 11.5% |

| 振込 | 4.6% |

| 店頭窓口 | 0.1% |

<参考>https://www.aiful.co.jp/statement/usecase/

※アイフルの自社ATMは2024年1月31日をもって撤廃されました。

郵便物にアイフルの社名が入ってますか?

契約書などの郵便物は、アイフルの社名が入っていない封筒で送られてきますのでご安心ください。

ただし、延滞時の督促状など利用者側の問題で、アイフルから送られてくる書類についてはどこまで配慮してもらえるかわかりませんので、延滞にはくれぐれも気をつけましょう。

・返済に遅れが生じて、電話連絡が取れない場合

・利用者側が書類送付を希望した場合(ローンカードを後日郵送で発行した時など)

・アイフルが必要と判断した場合

など

電話在籍確認が行われないって本当ですか?

以前は原則として電話在籍確認が行われていて、アイフルに相談することで書類による確認に変更してもらえるという対応だったのですが、アイフル公式サイトのよくあるご質問に次のようなQ&Aがあります。

Q.在籍確認はありますか?

A.原則として、お申込みの際に自宅・勤務先へのご連絡は行なっておりません。引用:アイフル よくある質問

2024年3月現在、ここまでハッキリとQ&Aに記載されていますので、原則として電話在籍確認は行われないと思っていて良いでしょう。

アイフルの「やばい」「怖い」という噂は本当?

アイフルの「やばい」「怖い」という噂・口コミはまったくのデタラメです。

昔、消費者金融がサラ金と呼ばれていた時代は、金利が今よりも高金利であったことや、サラ金と闇金の区別がつかない方々が、1度借りると「やばい」「怖い」と言っているのでしょう。

アイフルは貸金業法をしっかり守って運営していますので、法外な金利を請求されることはありませんし、返済が遅れても、怖い取り立てを行うことはありません。

しかも、アイフルはプライム市場に上場している大企業で、CMも頻繁に流している認知度が高い消費者金融です。

このような消費者金融が、貸金業法をやぶるような行為を行ったら、すぐに問題になり、金融庁から処分を受けてしまいます。

アイフルは安心して利用できるカードローンを提供していますので、「やばい」「怖い」ということは一切ありません。

アイフルを解約・退会するには?

アイフルを解約(退会)するには、まず完済する必要がありますので、まずはお釣り(返還金)が発生しないように一括返済を行ってください。

一括返済が完了したら、「電話」「アプリ」などから解約の手続きを行いましょう。

アイフルの口コミ・評判まとめ

「アイフルの評判が気になる」

「アイフルの口コミをまとめて読みたい」

など、アイフルの審査に通った人、実際に利用している人の評判を知りたい人は多いようです。

ここではアイフルのネット上の口コミ、評判をたくさんご紹介しています。項目別に口コミを分類して紹介していますので、申し込み前にぜひチェックしてみてください。

※口コミの表現を意味が変わらないように一部編集して公開しています。

アイフルの「申し込み・審査」についての口コミ・評判

まずはアイフルの審査についての良い口コミと悪い口コミを確認しておきましょう。

・他社借り入れがあるため銀行カードローンはダメでしたが、アイフル審査は通り、希望額は50万円でしたが借りられたのは30万円でした。

・7年前に自己破産をしたのでアイフルの審査には通らないだろうと思っていたのですが、可決されました。他社は全てダメだったのでアイフルに感謝です。

・私はパートで働く主婦ですが、夫に内緒でアイフルから借りることができ、バレることなく完済できました。

・アイフルには審査時に、他社で借りた時には聞かれなかったようなことも根掘り葉掘り聞かれて審査に時間がかかりました。

・アイフルに収入証明書の提出もしたのに、さんざん審査に時間がかかった結果、否決でしたのでがっかりです。

アイフル審査の良い口コミとして多かったのが、

・他社からも借り入れがあるけどお金を借りられた

・他社では審査に落ちたのにアイフルでは可決された

・パートで年収が低いけど審査に通った

などの「理由があって審査に通らないと思っていたけど通った」という声でした。中には、自己破産をして7年しか経っていないけどアイフルからお金を借りられたという人もいました。

どのような理由であれ、自己破産をするとブラックリスト入りしてしまいます。さらに自己破産は4種類の債務整理の中でもブラックリストの期間が最も長く、解消されるまでに最長で10年かかるんです。

数少ない事例かもしれませんが、ブラックリスト入りしている人は即審査落ちとなってもおかしくないので、7年でカードローン審査に通ったというアイフルの口コミには驚きました。

一方で、悪い口コミでは、審査の際に他社では聞かれないようなことを聞かれたという口コミがありますが、一体どんなことを確認されたのか気になります。

アイフルの申し込みに必要な入力項目は、アイフル公式サイトの申し込みフォームでチェックすることができます。

アイフルの「審査スピード・融資スピード」についての口コミ・評判

「最短18分審査」でお馴染みのアイフルですが、審査のスピード、実際にお金を借りられるまでのスピードの満足度はかなり高いようでした。

・前に銀行カードローンで借りたことがあるのですが、審査結果が出るまでに2~3日かかりました。一方、アイフルは1時間もしないうちに審査可決の連絡があり、融資もとても早くて驚きました。

・急ぎでお金が必要な時にWEB完結ですぐに借りられると聞いてアイフルに申し込みをしましたが1時間くらいで借りることができました。

・インターネットの1秒診断をやって、そのままアイフルに申し込みをしましたところ、即日融資を受けられたので審査のスピードはと思います。

・10時にインターネット申し込みをしたのですが、お昼前にはアイフルから審査に通ったと連絡がありました。アイフルに振込融資をお願いして、13時過ぎにコンビニATMから現金を引き出すことができました。

最初の口コミで、銀行カードローンに申し込んだら審査結果が出るまでに2~3日かかったと言われていますが、これは本当にその通りで現在も銀行カードローンで即日融資はできません。

銀行カードローンは2018年1月から、審査の際に警察庁のデータベースに照会をかけることになっていて、この手続きのために審査結果が出るのは最短でも翌営業日となってしまうんです。

一般市民からの融資希望なのに、なぜ警察庁のデータベースに?という気もするかもしれませんが、この手続きの本来の目的は反社会的勢力に資金提供を防止するためです。

照会手続きそのものは一般利用者には関係ないと言えるのですが、照会結果が出るのに時間がかかるため、銀行は即日融資ができなくなってしまったのです。

そのため、即日融資を希望する場合に銀行カードローンで借りるという選択肢はなくなります。

アイフルの審査はスピーディーで、早い人では20分~30分以内に審査結果の連絡がきたという人もいます。

アイフルに申し込みをする時間帯と契約方法にもよりますが、「申し込み~契約手続き~融資」にかかる時間は2~3時間という人が多いように感じました。

アイフルのローンカードが不要でしたら無人契約機に行く必要がないので、インターネットだけで契約が完了できます(WEB完結)。

この審査・融資スピードの速さはアイフルをはじめとした大手消費者金融のとても大きなメリットです。

30日間無利息・即日融資可能

24時間365申込可

アイフルの「在籍確認」についての口コミ・評判

在籍確認は、初めてカードローンに申し込む人が不安に感じる要素のひとつです。通常は審査担当者が個人名で勤務先に電話をかけることで在籍確認となります。

電話でアイフルの名前が出ることはありませんが、それでも会社に電話がかかってくること自体が不安ですよね。

※現在、アイフルでは電話による在籍確認は原則なしです。

・アイフルの在籍確認は個人名でかかってきて、スムーズにつながることができたので、会社の人にカードローンの申し込みを知られることはありませんでした。

・アイフルのオペレーターさんが申し込み後すぐにバイト先に在籍確認をしてくれたので、スピーディーにお金を借りる借りることができました。

・アイフルに職場への電話連絡は困ると相談したところ、社会保険証の提出(書類による在籍確認に変更してくれた)で、電話による在籍確認はありませんでした。

アイフルの在籍確認は、以前は原則として電話による在籍確認(職場への電話連絡)が基本で、勤務先に電話があると困るなどの事情がある場合は事前に相談をすれば、書類で在籍確認をとってもらえるという感じでした。

しかし、現在では原則として勤務先への在籍確認は行わないことになっています。

30日間無利息・即日融資可能

24時間365申込可

⇒アイフルのWEB完結の申込流れ【電話在籍確認なし・カードレス・郵送物なし】

アイフルの「借り方」についての口コミ・評判

アイフルの借り方は、大きく分けると「ATM」と「口座振込」になりますが、利用者は借り方に関してどう思っているのでしょうか?口コミをチェックしてみましょう。

・アイフルの無人契約機で契約してカードを発行したので、すぐにATMから自分の預金を引き出すのと同じ感覚で借りることができました。

・他社では10,000円からの借り入れしかできませんでしたが、アイフルは1,000円でも借りられるので無駄がありません。

・アイフルの提携ATMの場合、借りる場合も返す場合も手数料がかかってしまうのが残念です。

良い口コミでは、アイフルならATMや振込融資で、お金が必要になったらスピーディーに借りられるという点が褒められているようでした。

初めてアイフルからATMで借り入れをする人でも、預金を口座から引き出す感覚で借りられるので、借入方法が難しいことはありません。

また、アイフルでは「セブン銀行ATM」「ローソン銀行ATM」なら1,000円単位で借り入れができますし、銀行への振込融資も1,000円単位で借りられます。

ただし、アイフルから手数料無料で借りる方法は、「振込融資」のみになるので、コンビニATMから現金を借りたい人は、借りるたびに手数料がかかることになります。

しかし、アイフルのアンケートによると、アイフル利用者の83.3%の方が提携ATMから借り入れを行なっているようなので、手数料を払ってでも提携ATMの方が便利なのかもしれません。

<参考>https://www.aiful.co.jp/statement/usecase/

いずれにしても、セブンイレブン、ローソン、ファミリーマート、ミニストップなどの街中でよく見かけるほとんどのコンビニで借り入れも返済もできるというところは、アイフルの便利なポイントですね。

アイフルの「返済方法」についての口コミ・評判

アイフルは返済方法を豊富に用意しているのですが、借入時と同じく手数料無料で返済できる方法が、「口座振替」のみとなっています。

返済しやすさについてみんなはどう感じているのか気になるところです。

・アイフルはコンビニATMから返済できるのでとても便利で、順調に返していくことができました。

・ATMから返済したいのですが、提携ATMだと手数料がかかりますので、その点が残念です。

・繰上げ返済をしようと思った時にATMから返済すると手数料がかかるので、もったいなく感じます。アイフルは返済方法がたくさんありますが、提携ATMからの返済も手数料が無料になるともっと使いやすいカードローンになると思います。

「返済しやすい」と感じている人の多くがコンビニATMからアイフルに返済を行なっていました。

アイフルの提携ATMの利用手数料は、10,000円以下の借入・返済で110円、10,000円超なら220円です。

たったこれだけと感じるかもしれませんが、借り入れ金額が30万円だとしても約定返済額の11,000円だけの返済で完済を目指す場合は、ATM利用手数料だけで7,920円かかります。

この間にアイフルに追加融資をしたり繰上げ返済を行うとさらにATM手数料は高くなってしまいます。

アイフルとのおつきあいは長期間になりやすいので、コンビニATMから返済しようと考えている方は借入時と返済時の手数料にも注目してみてくださいね。

ただ、アイフルへの返済方法を口座振替にしておけば、毎月の約定返済に手数料がかかることはないので、検討してほしいですね。

アイフルの「30日間無利息サービス」についての口コミ・評判

アイフルを初めて利用する人は、契約日の翌日から30日間が無利息期間になりますが、このサービスについて利用者はどんな評価をしているのでしょうか?

⇒アイフルの金利は高い?利息を減らす方法と無利息サービス注意点

・アイフルのカードローンには、30日間無利息があるということで借り入れをしました。無利息期間中にアイフルに完済できたので本当に助かりました。

・アイフルからお金を借りて次のお給料日には完済したので、30日間無利息期間に完済できました。利息はかかりませんでした。

「消費者金融が無利息でお金を貸すことなんてあるの?なんか怪しい・・・」という声もあるのですが、アイフルの無利息サービスは初めてアイフルを利用する人向けの特典です。

消費者金融にも激しい市場競争が起こっているので、利用者獲得の手段のひとつとして無利息サービスを行なっているのです。

ですので、アイフルの無利息サービスに不安に感じることもありませんし、デメリットもありません。

金利は低くないけど、この初回30日間無利息サービスがあるから返済負担が軽くなったという人もいるくらい評判が良いようなので安心してください。

ただ、ひとつ気になったのが無利息期間の意味がわかっていないまま借り入れをしているのでは?と気になる口コミもあることです。

アイフルの無利息期間は30日間で、この間に返済した金額は全て元金の返済に充当されるのですが、この部分を「30日間無利息期間中に借りた金額には利息がつかない」と思っている人もいるようなんです。

無利息期間中に借りた金額に対しても無利息期間が終了したら借り入れ残高全額に対して利息が発生するので、無利息期間中に1度でも返済をしなければ全く意味がない期間になってしまうのです。

「無利息だから」という理由で必要のないお金を借りてしまったり、返済をしないまま無利息期間が終了してしまうとかえって損をしてしまうことになります。

アイフルの無利息期間は確かに利息がつかないのですが、「積極的に返済することでお得に借りられる期間」と思っておいた方がわかりやすいと思います。

30日間無利息・即日融資可能

24時間365申込可