東日本信販(旧KHK)の口コミやフリーローン申込流れ

中小規模の消費者金融・街金は知名度が低く、外側からは営業実態も見えにくいため、初めて利用しようとする場合にはどうしても不安がつきまといます。

では今回ご紹介する東日本信販はどういった消費者金融でどのようなローン商品を取り扱っているのでしょうか。

当ページでは、東日本信販(旧KHK)はヤミ金?詳しい会社情報や、審査は緩いのか?利用者の口コミ、フリーローンの内容、審査申込方法・流れ、在籍確認の有無などを紹介していきます。

消費者金融「東日本信販」とはどんな貸金業者?

東日本信販という社名からは信販会社のようにも受け取られそうですが、ショッピングローンなどは扱っておらず、一般的な消費者金融(貸金業者)となりますので注意してください。

東日本信販株式会社は元々は1978年(昭和53年)に設立された消費者金融で、設立以来40年以上も続いているわけですので老舗の部類に入りますね。

その後、東日本信販はKHK株式会社と社名が変わり、さらに2018年(平成30年)6月には会社分割という形で東日本信販と元の社名に戻っています。

しかし元の東日本信販と現在の東日本信販は、社名こそ同じですが、同一の会社ではありません。

KHKから東日本信販に社名が変更された際に投資会社のアドミラルキャピタル株式会社からの資金提供を受けており、現在はその傘下となっているからです。

公式サイトの企業情報にも「役職員一体となって経営基盤の強化に取り組んでおります」との文言がありますし、代表者名も会社の所在地もアドミラルキャピタル株式会社と同じになっています。

これらのことから、現在の東日本信販は以前の同社ではなく、社内体制が一新された新しい消費者金融と捉えたほうが良いと言えそうです。

【東日本信販株式会社 会社概要】

| 社名 | 東日本信販株式会社 |

| 所在地 | 東京都千代田区内幸町1丁目3番3号 内幸町ダイビル6階 |

| 電話番号 | 03-6457-9301 |

| 設立 | 平成30年6月1日 |

| 登録番号 | 東京都知事(3)第31702号 |

| 日本貸金業協会 | 非加入 |

| 営業時間 | 9:00~18:00(土・日・祝日は休業) |

| 指定情報機関 | 株式会社日本信用情報機構(JICC) |

| 公式サイト | こちら |

東日本信販は怪しい?ヤミ金ではない?

知名度の低い中小消費者金融だとどうしてもヤミ金(闇金融)との区別がつきにくくなるため、利用するにも不安を感じてしまいますね。

結論からいうと、東日本信販株式会社は正規の消費者金融で、法外な金利で貸し付けたり暴力的な取り立てを行うようなヤミ金ではありません。

ただ、「東日本信販」と似たような名前を騙るヤミ金も実際に存在しているようなので、申し込む際には十分に注意を払う必要があります。

当ページでご紹介している東日本信販が正規の貸金業者であることがわかる根拠と、ヤミ金との見分け方についてご紹介しましょう。

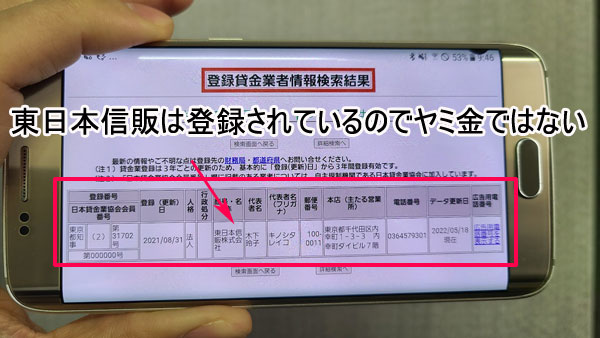

東日本信販株式会社には登録番号がある

東日本信販株式会社は信販会社ではなく貸金業者なので、正規の消費者金融として営業するためには内閣総理大臣(財務局長)または都道府県知事に届け出て登録を受けなければなりません。

そして登録を受けた貸金業者には「○○○知事(△)第xxxxx号」といったような登録番号が与えられます。東日本信販の公式サイト等には「東京都知事(2)第31702号」という番号が記載されていますが、これがその登録番号にあたります。

カッコ内の数字のみ固定ではなく、初回の登録時には(1)、その後は3年ごとの更新によって(2)、(3)……と1ずつ増えていきます。つまりはこの数字が大きければ大きいほど長く営業を続けている業者であることがわかるわけです。

東日本信販が設立されたのは1978年ですので、本来はカッコ内の数字が二桁であるはずなのですが、KHKを経て東日本信販に再度社名を変更した時点で登録を取り直しており、現在の登録番号になっています。

なお、悪質なヤミ金業者になると、サイトや広告に嘘の登録番号を記載しているようなケースもあります。利用しようとしている業者が正規の消費者金融であるかどうか、金融庁「登録貸金業者情報検索入力ページ」で確認することができます。

日本貸金業協会には現在は非加入

日本貸金業協会は貸金業を営む消費者金融業者、事業者金融業者、信販会社、クレジットカード会社、リース会社などを対象とした業界団体で、唯一の自主規制機関です。

日本貸金業協会は協会員となった貸金業者が法令を遵守して営業を続けることを指導するために設立され、もしその指導に従わなかった場合には最大1億円にものぼる過怠金を課すなどの罰則を設けています。

日本貸金業協会への加入は義務ではなく、東日本信販は現在、日本貸金業協会へは加入していません。KHK時代には加入していましたが(会員番号 第000122号)、会社の体制が変わって以降、改めて加入手続きは取っていないようです。

日本貸金業協会へは大手消費者金融を含む多くの貸金業者が加入していますが、小規模消費者金融を中心に実利的なメリットを見いだせないなどの理由で加入していないところも少なからず存在しています。

旧東日本信販時代には行政処分も

金融庁のサイトには、東日本信販株式会社が業務停止命令を受けた記録が残されています。

この処分は平成18年と少し前(グレーゾーン金利が廃止されるなど改正貸金業法の施行以前)のものであるからか、具体的な違反内容や業務停止の期間などは記載されていません。

東日本信販が行政処分を受けたことは事実ですが、当時はこうした行政処分は珍しくなかったこと、また現在の東日本信販ではなく旧社名時代の処分であったことなどから、現在の利用の判断にはそれほど影響を及ぼすものではなさそうです。

東日本信販の口コミは?

東日本信販利用者の口コミを5ちゃんねる(旧2ちゃんねる)などネット上で探してみましたのでご紹介しましょう(以下は全て現行の東日本信販に関するものです。内容が変わらない範囲で編集しています)。

・都内で(債務整理後など)ブラックでもOKと言えば東日本信販。

・(提出できる本人確認書類が)国保の自営業者でも審査に通ります。

・東日本信販は審査が緩め。(20万円など)比較的大きな枠をもらえる。

・ここは勤続年数1年未満の派遣社員でも審査に通る可能性アリ。

<悪い口コミ>

・経営者が変わってから審査がかなり厳しくなったように思う。

・申し込みブラックなので東日本信販でも流石に否決だった。

・審査が遅すぎる。月曜日にネット申し込みして金曜日に否決メールが届いた。

・東日本信販はブラックにも優しいけど審査に1週間くらいかかる。

・ここに申し込んだら後日ヤミ金から電話がかかってきた。

審査は緩い?東日本信販の口コミからわかったこと

現体制になってから日が浅いせいか、新しくなった東日本信販に関しての口コミはそれほど多くは見つかりませんでしたが、消費者金融利用者からは「ブラック属性でも審査に通る可能性のある、東京の業者」として認識されていることがわかりました。

一方で「旧東日本信販(またはKHK)時代は取り立てがかなり厳しい業者だった」「以前はもっと審査が緩くて早かった」「前は来店必須だった」といった書き込みも見られました。

また、以前は期日前でも返済を確認する電話がかかってきたり、オートロックのマンションにも取り立てのスタッフがやってきたりといったこともあったようです。

このことからは、「とりあえず貸してしっかり取り立てを行う」といったスタイルから、現在はより堅実な営業方針へとシフトチェンジしていることが窺えました。

東日本信販のフリーローンとは?

「おまとめローン」「不動産担保ローン」など複数のローン商品を展開している業者も少なくありませんが、東日本信販が提供しているローン商品は「フリーローン」のひとつだけです。

フリーローンは資金の使い道を限定しない、文字通り自由で汎用性の高いローンですが、まずはその概要をご紹介しましょう。

【東日本信販 フリーローンの貸付条件】

| 内容 | 証書貸付 |

| 融資額 | 1万円~50万円(1万円単位) |

| 実質年率 | 貸付元金10万円未満の場合:年20.0% 貸付元金10万円以上の場合:年18.0% |

| 返済期間 | 最短1ヶ月~最長120ヶ月(10年間) |

| 返済回数 | 1回~120回 |

| 返済方式 | 1. 元利均等払い 2. 元金均等払い 3. 期日一括払い |

| 担保 | 不要 |

| 連帯保証人 | 原則不要(信用状況によっては必要) |

| 遅延損害金 | 20.0% |

東日本信販の証書貸付とは?

東日本信販が扱っているフリーローンは「証書貸付」と呼ばれるローンにですが、これは契約時にいくら借りてどのように返済するのかが決定され、契約書通りに返済を進めていく方式です。

もし途中で追加融資が必要になった場合には、また改めて審査を受け、契約を交わします。中小消費者金融の他、住宅ローンなどでもよく見られる方式です。

一方で、大手消費者金融などでは、極度方式のカードローンをよく扱っており、これは契約時に融資枠が決定され、残高がその範囲内であれば自分の好きなタイミングでお金を借りたり返したりができる方式です。

大手消費者金融のカードローンであれば自社が設置するATMの他、銀行やコンビニのATMを使ってお金を引き出したり入金したりができるので、とても便利です。もちろんその都度審査を受ける必要はありません。

このように利便性や実際に借りられるお金の面で大きく異なる証書貸付と極度方式貸付。この違いをよく理解したうえで申し込むようにしてください。

東日本信販のフリーローンに申し込めるのは?

東日本信販株式会社の公式サイトや申し込みフォームには、申込者を限定する文言は見られません。

しかしながら一般的な、

・満20歳以上の方

・安定した収入を有する方

をクリアしていなければ審査通過は難しいのではないかと考えられます。

なお、旧東日本信販、KHK時代には関東在住で店舗まで行くことのできる方のみが申し込み対象になっていましたが、現在は日本全国からの申し込みに対応しています。

契約手続きもインターネットやFAX、郵便で行えるため、東日本信販の店舗まで行くことなく融資を受けられるように変わっています。

東日本信販のフリーローンの金利は?

東日本信販のフリーローンの金利は、利用額によって以下のように決められています。

貸付元金10万円以上の場合:年18.0%

貸付金利「12.0%~18.0%」などといった具合に幅を持たせて表現し、実際には最も高い金利で貸し付ける業者が多い中で、はっきりと金利を提示しているのは潔いと言えますが、これは貸付金額が多くても50万円と低い設定になっていることも関係しているのでしょう。

いずれにしても年20.0%、18.0%は貸金業法に定められた金利の上限いっぱいの数字なので、高金利であることは間違いありません。

ただ、こうした高金利は中小消費者金融であればどこも同じです。ちなみにアコム、アイフルなどといった大手消費者金融であれば10万円未満でも18.0%(プロミスは17.8%)と、少し低い金利での契約を提示されます。このようなところにも大手と中小消費者金融の差が出てくるわけですね。

東日本信販のフリーローンのは総量規制の対象?

東日本信販のフリーローンは最大50万円までの融資が可能ですが、これは「誰でも50万円まで借りられる」という意味ではありません。

このフリーローンは総量規制の対象となっているからです。

総量規制とは、消費者金融など貸金業者が、申込者の年収の3分の1を超えて貸し付けてはいけないという法律です。返済能力を超えるような過剰な貸し付けから利用者を守るために貸金業法によって定められています。

例えば、申し込んだ方の年収が450万円だったとすると、その3分の1である150万円が貸金業者からの貸付残高のリミットになります(銀行のローンやおまとめローン、カードショッピングの利用分などは含まずに計算します)。

もし、東日本信販に申し込む前に、すでに120万円の借入残高があったとすると、この方は最大でも(150万円までの残り分となる)30万円しか東日本信販からは借りられないということになるわけです。

また、この方がすでに150万円の借入を抱えているのなら、いくら東日本信販が「貸したい」と思っても、この方を審査に通すことはできなくなってしまいます。

他社からの借入や返済の様子は指定信用情報機関で情報を照会すればすぐにわかってしまいますので、総量規制の関係で審査落ちする心配のある方は、できるだけ他社借入残高を減らしてから申し込まなければならないというわけですね。

東日本信販で借りるには?申込方法

東日本信販への申し込みは、

・インターネット

・電話

で受け付けています。

東日本信販の店頭での契約を希望する方も、いきなり店舗に行くのではなく、まずは電話で東日本信販までお問い合わせください。

インターネットで申し込んだ場合も電話で申し込んだ場合もご自身の情報をフォームで申告するか口頭で申告するかの違いだけで、融資までの流れはほぼ同じです。

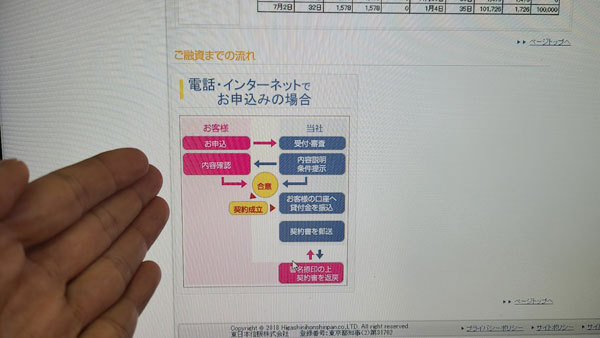

東日本信販の申し込みから融資までの流れ

自分の好きなタイミングで東日本信販に申し込める「インターネット」での方法からご紹介していきましょう。

インターネットで東日本信販に申し込む

2. 確認の連絡がある

3. 必要書類をメールまたはFAXで送信する

4. 東日本信販の審査

5. 審査結果が伝えられる

6. (可決・内容合意の場合)契約成立

7. 希望する銀行口座に振込融資

8. 東日本信販から契約書が自宅に郵送される

9. 署名捺印した契約書を返送する

電話で東日本信販に申し込む

電話での申し込みは東日本信販の営業時間内のみの受付となります。

東日本信販にはフリーダイヤルはありませんので、東京までの通話料がかかります。電話でのやり取りはそれなりの時間がかかりますので、通話料が気になる方はインターネットでの申し込みがお勧めです。

9:00~18:00(土・日・祝日は定休日)

受付以降、融資や契約などの流れはインターネットでの申し込みと同じです。

融資にかかる時間は?東日本信販は即日融資は可能?

現在、融資までに1週間以上かかることがほとんどのようです。

東日本信販では即日融資を行っていないので、お急ぎの方は他の消費者金融を検討してください。

東日本信販に提出する必要書類

東日本信販のフリーローン申し込みには「本人確認書類」と「収入証明書類」の両方が必要になります。

50万円までの融資の場合、本人確認書類のみで契約できる消費者金融も少なくない中で、収入証明書類の提出も求められる東日本信販は、中小業者としてはやや厳し目の審査を行っていることが窺えます。

ここでは本人確認書類、収入証明書類の一般的な例をご紹介しますが、以下の書類が用意できない場合など詳細については東日本信販まで直接お尋ねになってみてください。

・運転免許証(運転経歴証明書)

・パスポート

・個人番号カード(マイナンバーカード)

・在留カード

……など、顔写真のあるものいずれか1通。

【収入証明書類】

・源泉徴収票(最新のもの)

・確定申告書(最新のもの)

・住民税決定通知書(最新のもの)

・給与明細書(直近2ヶ月分)

・所得証明書(最新のもの)

……などのコピー1通(本人の年収が確認できるもの)

東日本信販では在籍確認を必ず行う

東日本信販では審査の一環として、勤務先として申告した企業に実際に勤めていることを電話で確認します。

目的は在籍確認のみなので、電話は本人が出たらすぐに終了します。

また、不在時にかかってきた場合など本人が電話に出られなくても、応対した方が「ただいま席を外しています」「本日はお休みを頂いています」などと返答すれば、在籍自体はわかるため、それでも完了となります。

勤務先に消費者金融から電話がかかってくるのは誰にとっても嬉しい話ではありませんが、業者名を名乗ったり目的を話したりすることはなく、知人を装った担当者が個人名でかけてきます。

それでも不安、という方は、電話対応する方に「クレジットカードに申し込んだからカード会社から確認の電話がかかってくるかもしれない」などと言っておけば、特に不審に思われることもないでしょう。

東日本信販の審査は厳しい?甘い?

中小消費者金融は基本的に、大手消費者金融では断られてしまう属性の形をターゲットとしたビジネスモデルを展開していますので、大手消費者金融よりは甘い審査を行っています。

東日本信販が債務整理後の方などブラックでもOKと言われているのはそのためです。

ただ、現在の東日本信販は、「かなり緩い」とも言われていた以前の体制時に比べ、審査が厳しくなっているのではないかと考えられる節が多々あります。

東日本信販では、時間をかけて慎重に審査を行っているようなので、この点をしっかり念頭に入れて申し込んだほうが良さそうです。

東日本信販への返済方法

ここでは東日本信販のフリーローンの返済方法についてご紹介していきましょう。

東日本信販の返済日

東日本信販への返済日は、毎月一定の日を契約の際に指定することができます。ご自身の都合に合わせていつにしても損得はありませんが、返済に無理が出にくいよう、給料日の数日後あたりを指定される方が多いようです。

なお、返済日が土・日・祝日に当たる場合には、翌営業日が返済日になります。

東日本信販へ返済する方法

東日本信販への返済は、指定された口座への振込になります。自動引落での返済には対応していないため、うっかりが起こらないよう注意を払って返済を続けていく必要が生じます。

また、振込手数料は利用者の負担になるのが残念なところです。1回1回は少額ですが、それが毎月となるとコストがかさむため、指定口座と同じ銀行から振り込む、インターネットバンキングを利用するなど手数料が少なくて済むよう工夫を考えてみましょう。

東日本信販の返済方式は3通り

東日本信販のフリーローンの返済方法は、「元利均等払い」「元金均等払い」「期日一括払い」の3通りから選ぶことができます。ご自身の都合の良い方法を選択してください。

元利均等払い

元利均等払いは月々の返済額(元金充当分と利息充当分とを足した金額)が一定になる返済方法です。元利均等払いの場合、毎月の支払金額がずっと変わらないため、わかりやすく返済計画が立てやすいメリットがあります。

元金均等払い

元金均等払いは月々の返済額のうち、元金充当分が一定になる返済方法です。

利息分は返済の初期段階で額が大きく、返済が進むにつれて減っていく形になります。返済初期の負担が大きくなるのがデメリットですが、元利均等払いに比べると元金の減りが早いため、総返済額は少なくなるメリットがあります。

期日一括払い

期日一括払いは返済期日までは毎月利息分のみを支払い、最終返済日に一括で元金分と、利息分とを返済する方法です。

月々の支払いの負担は非常に軽くなる代わりに、最終日には全額を一気に返済しなければなりません。また、元金分の返済が最終日まで据え置かれるということは、その分利息が多く発生することにも繋がります。

※下記でご紹介している「10万円を1年間で返済する例」だと、利息分は元金均等払いを選んだときの約2倍という計算になります。

そのため、3つの返済方法の中ではこの期日一括払いが最もリスクのある選択肢だと言えるでしょう。最終日までに確実に返済できるだけのお金が確実に手に入る場合のみに利用を考えたい方法です。

東日本信販のメリットとデメリット

最後に東日本信販のメリット、デメリットをご紹介します。東日本信販がご自身のニーズに合う消費者金融なのか考えるうえでの参考にしてください。

・店舗に行くことなく契約・借入が可能

・東日本信販ならブラック属性の方でも門前払いされない

・自営業者でも比較的審査に通りやすい

・20万円以上の比較的大きな額でも契約できるケースが少なくない

<東日本信販のデメリット>

・融資までに1週間程度の時間がかかる

・東日本信販の審査は以前よりも厳しい傾向にある

・東日本信販の金利は高め

・50万円を超える融資には対応していない

・契約には収入証明書類の提出が必要

・東日本信販は総量規制の対象となっている

・在籍確認が必ずある

・カードローンではなく借入の利便性は良くない

・東日本信販は自動引落での返済に対応していない

東日本信販のメリットとデメリットを並べてみましたが、こうして双方を比べるとどうしてもデメリットのほうが目についてしまうのは否めません。

ただ、東日本信販のデメリットとして挙げた項目はどれを取っても中小消費者金融としては一般的なもので、取り立てて特徴的なものではありません。

東日本信販が取り扱っているローン商品についても、良くも悪くも典型的な中小消費者金融のローンといった印象です。

よって消費者金融は初めて、もしくは2社目という方が利用する業者としては、東日本信販をお勧めすることはできません。そういった方は、まずはプロミスやアイフルなど大手消費者金融を検討すべきでしょう。

ですが、「すでに複数の業者から借入を受けている」「大手からは断られてしまった」「お金を借りることができるのなら、細かいことには目を瞑っても良い」といった方であれば、東日本信販は検討してみて損のない業者です。

とはいえ、東日本信販には融資までに時間がかかるというかなり大きなデメリットがありますので、お金が実際に必要となるタイミングまでに少し余裕がある方のみにおすすめできる消費者金融だと言えるでしょう。